みなさんは給与明細の税金について考えた経験はありますか?子育て世代にはつらい税金の徴収。

iDeCoは節税の効果だけではなく積み立てることで資産運用をはじめるきっかけにもなります。

税金を減らす「節税」と資産を「増やす」で、老後を豊かにしようと思います。

今回は、iDeCoで年間約4万円を節税!積み立てで元本の2倍を目指すを紹介します。

もくじ

- iDeCo(イデコ)とは?

- iDeCoのメリット

- iDeCoの積立額と加入資格

- iDeCoの運用方法

- iDeCoでリスク軽減する

- iDeCoで利回り5%は適正か?

- iDeCoの商品の選び方

- iDeCoの注意点

- iDeCoの運用開始まで

- iDeCoへ申し込み

iDeCo(イデコ)とは?

iDeCoとは厚生年金や国民年金などの公的年金とは別に、自分でお金を積み立てる私的年金です。積み立てた資金は定年をむかえる60歳以降に受け取ることができます。

iDeCoのメリット

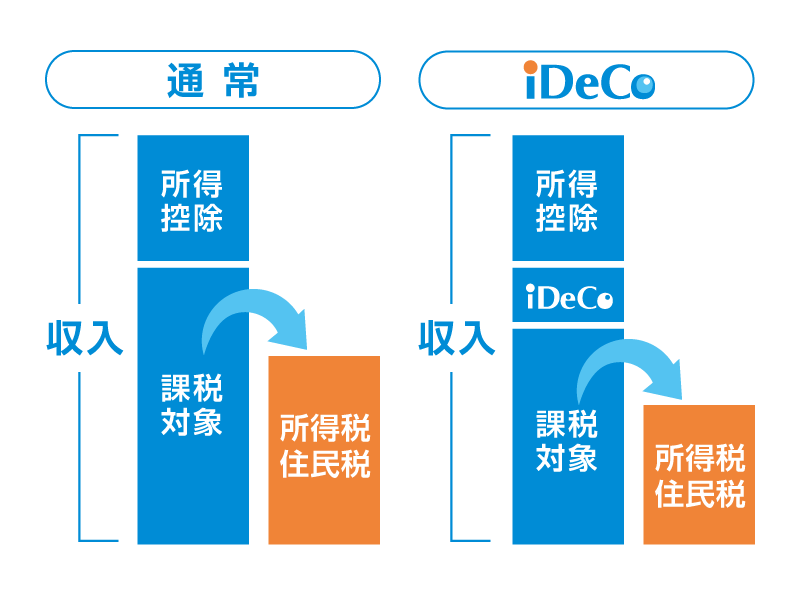

iDeCoのメリットは大きく2つあります。一つは積み立てで節税になること。もう一つは資産運用で得た利益に課税されないことです。

25年間で100万円以上の節税

節税の仕組みは、iDeCoをはじめることで通常よりも課税対象が減るから。積み立てた金額に応じて所得控除を利用できるため、所得税と住民税が安くなります。

年収300〜400万円の30代会社員なら、毎月上限額の2万3000円を積み立てることで年間約4万円が年末調整や確定申告で控除されます。

iDeCoを35歳からはじめて定年の60歳まで、25年間続ければ累計で100万円以上も節税できる計算になります。

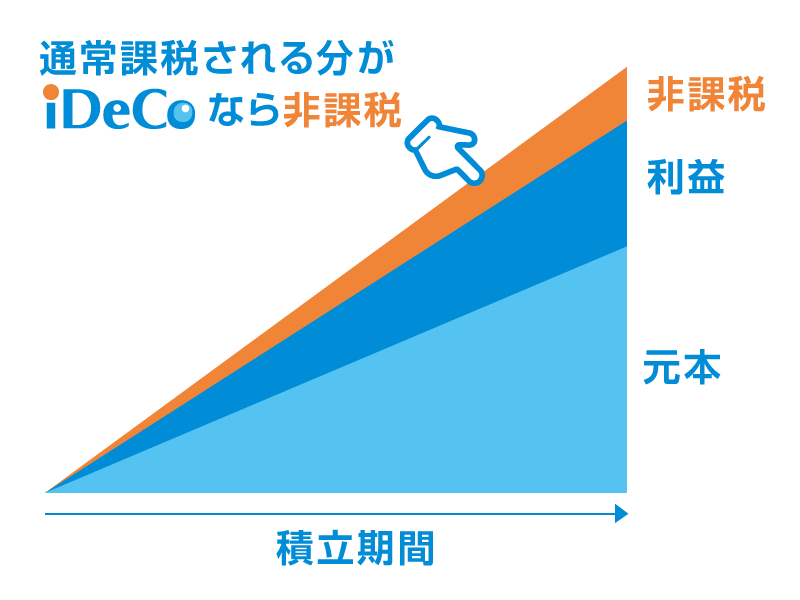

通常かかる130万円が非課税

さらに積立金は定期貯金や投資信託を利用することで元金を増やすことができます。

積み立てた25年間の元金は690万円。投資信託で資産運用して利益が出た場合、年利5%のシュミレーションで約660万円!元金のおよそ2倍近くにもなります。

通常の金融商品ならこの利益の660万円から20%の約130万円が税金として差し引かれますが、iDeCoは非課税なので130万円をまるまる手元に残すことができるのです。

iDeCoの積立額と加入資格

iDeCoは月額5,000円から積み立てができます。積み立てできる上限額は会社員なら月額2万3000円まで、自営業の人は6万8000円まで、公務員なら1万2000円までなど設定がされています。

企業型DCや確定給付企業年金がある場合はこの限りではありません。また、国民年金保険料を納めていることも加入の条件となります。

iDeCoで積み立てできる上限額

| 業種例 | 月額 | 年間 |

|---|---|---|

| 会社員(第2被保険者) | 2万3000円 | 27万6000円 |

| 自営業(第1被保険者) | 6万8000円 | 81万6000円 |

| 公務員(第2被保険者) | 12万0000円 | 14万4000円 |

iDeCoの運用方法

積立金は自分で運用していくのでどの運用商品にするのか決めなければいけません。運用商品は元本が保証された定期預金・保険と、変動型の投資信託があります。

変動型は元本割れのリスクがあるので、iDeCoに加入する半数以上の人が元本保証の商品を選んでいるようですが、私はつぎの理由で投資信託に決めました。

定期預金は低金利のため資産増は難しい

iDeCo向け定期預金の利率は0.02%、年金保険にいたっては利率0.005%と低金利が続いています。定期預金で25年間預けても利息は約1万7000円。長期で預けても大きくは増やせません。

手数料負けでマイナス運用の可能性

iDeCoの積み立てには毎月171円の手数料がかかります。内訳は、国民年金基金連合会が105円、信託銀行が66円です。なお、加入時に国民年金基金連合会に2,829円の手数料も徴収されます。

25年間の手数料は累計で約5万4000円にもなるので、定期預金で運用をした場合、▲約3万7000円のマイナスになってしまいます。

iDeCoでリスク軽減する

確実にお金を積み立てるという安感は元本保証型にしかありません。それでも変動型を選ぶのはリスクを分散して時間を味方につける投資方法があるからです。

iDeCoの運用商品は株式、債券、不動産、金、定期預金を扱う35本から選ぶことができます。運用商品から1つだけを選ぶこともできますし、商品を組み合わせて自分だけのポートフォリオをつくれます。

通常の投資信託は6,000本以上の商品がありますが、iDeCoは35本に絞り込まれているので、投資がはじめての人でも迷わず選択ができます。

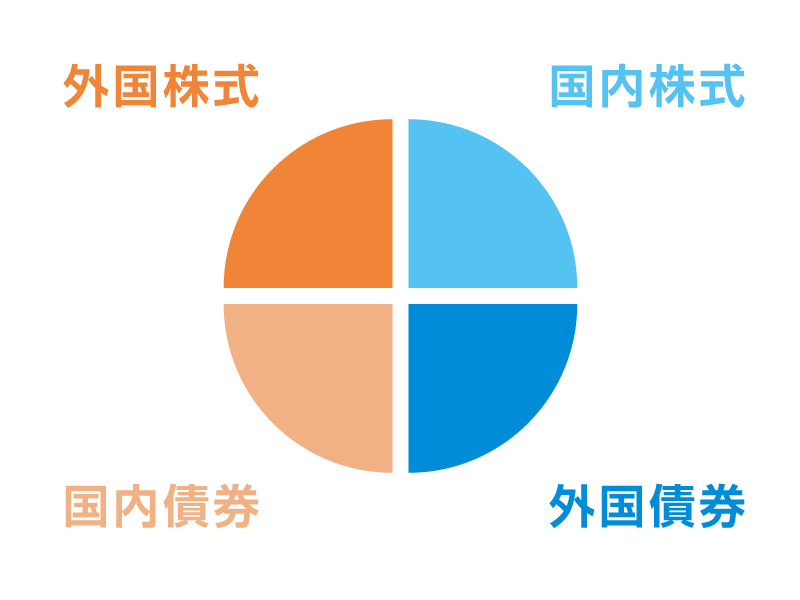

投資リスクの「分散」ができる

一つの資産だけにお金を預けていて経済情勢などが原因で価値が下がってしまった場合、積み立てたお金は減る可能性があります。そんなリスクを軽減するため、さまざまな商品に資産を分散することが大事とされています。

投資信託は、株式なら個別銘柄ではなく株価全体に連動するリスクを抑えた商品がラインナップされていたり、バランス型といってプロの投資家がポートフォリオを組んだ分散がしっかり効いた商品もあります。

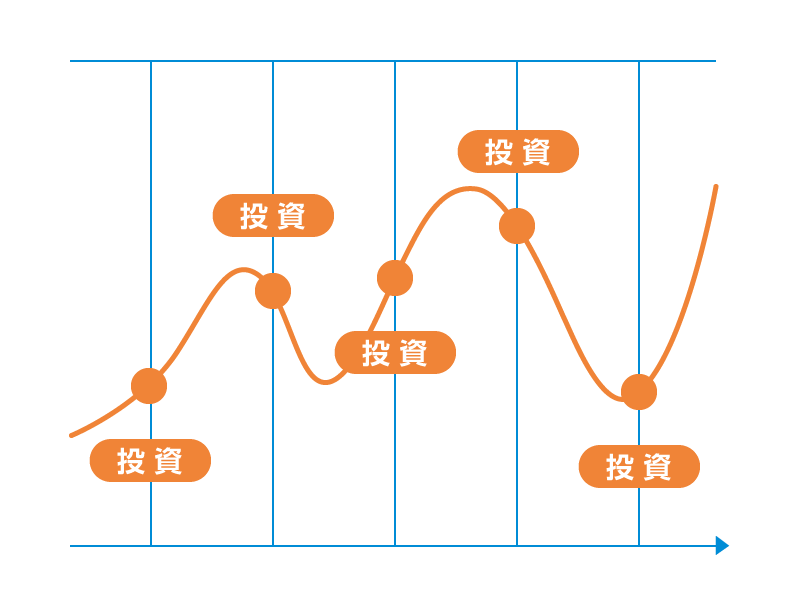

長期積立で「時間」を味方に

積み立てのタイミングが毎月1回のiDeCoなら時間の分散も自然におこなわれます。淡々と積み立ることで、相場が上がったり下がったりする中で、基準となる価格を平均値にする働きがあります。

値動きを予想できても、結果は投資時にはわかりません。そこで、この時間を味方にした分散投資を長く続けることでリスク軽減の効果が高まります。

iDeCoで利回り5%は適正か?

利回りは元本に対してどのぐらい利益が出たかを表します。iDeCoでは、おもに国内債券、外国債券、国内株式、外国株式の4つの資産に投資できるのでそれぞれの利回りを調べました。

利回りについては、定期預金では金利で知ることができますが、投資信託は受け取るときでないとわからないです。そこで、将来の見通しを企業年金連合会が公表している期待リターンで確認してみます。

資産別期待リターン

相場や値動きのある株式は期待リターンは高く、リスクの少ない債券は低い傾向にあります。また、国内より外国のほうがリターンが大きいようです。iDeCoで利回り5%を実現するためには、株式を中心にしっかりと増やす積極的な方法や、各資産をバランスよく振り分けて運用する方法で達成できるようにします。

| 国内債券 | 外国債券 | 国内株式 | 外国株式 |

|---|---|---|---|

| 1.5% | 3.0% | 5.0% | 7.0% |

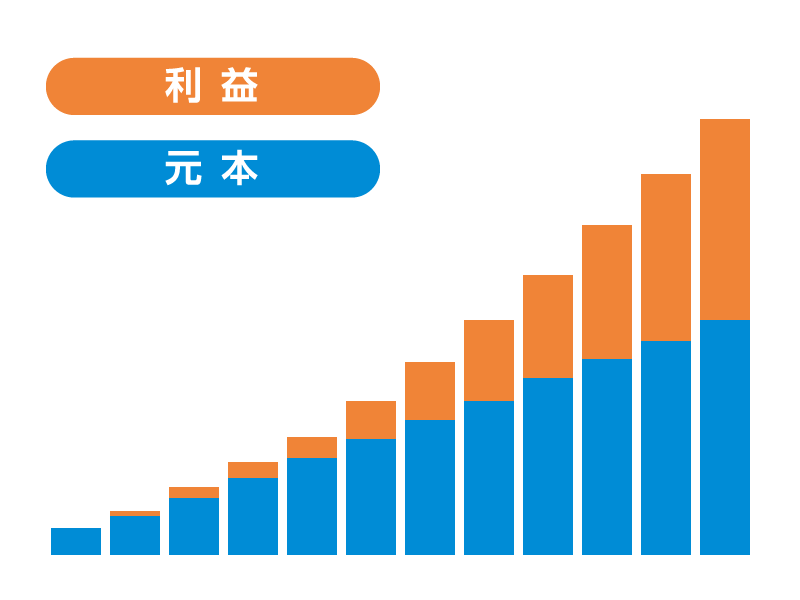

複利効果で5%を目標に

iDeCoの上限額である年27万6000円を1年間運用すると、5%の利回りだった場合約1万3000円の運用益になります。この運用益をつぎの年に上乗せして運用するので元本は約29万円になります。増えた元本の運用益は約1万4000円がついて雪だるま式に増えていきます。受け取りまで続けたら25年間で約660万円の運用益になります。

これは複利効果といい運用益分を元本に加えることで、どんどんお金を積み増すことができるのです。しかもiDecoのメリットである運用益の非課税によっての恩恵も受けられます。

iDeCoの商品の選び方

投資信託で運用を決めたらどの商品にするか決めます。投資信託では人気のない商品を繰上償還といって途中で打ち切る強制解約のリスクがあります。ですからこの繰上償還リスクがない=純資産総額が多く増加している商品を選ぶといいでしょう。

また、投資信託には信託報酬という手数料がかかります。長期で運用するiDecoは長い目で見ると手数料も負担になるので、信託報酬の低い商品を選ぶことも重要です。

純資産総額が豊富な商品

セゾン・バンガード・グローバルバランスファンドは現在、純資産総額がNo.1の商品で、2007年のスタートから純増を続けています。世界中に分散投資をして、株式と債券を50%:50%に投資分配することで、リータンとリスクを兼ね備えた長期投資に向いた商品です。

| 商品名 | 純資産総額 | レーティング |

|---|---|---|

| セゾン・バンガード・グローバルバランスファンド | 186,581百万円 | ★★★★★ |

| ニッセイ 外国株式インデックスファンド | 146,414百万円 | ★★★★★ |

| 三菱UFJ国際 eMAXIS Slim 先進国株式インデックス | 83,595百万円 | ★★★★★ |

信託報酬の低い商品

純資産総額でランクインしたニッセイ外国株式とeMAXIS先進国株式が、信託報酬でも上位に入っています。eMAXIS Slim米国株式(S&P500)は2019年に開始したファンドですが、急激に純資産総額を伸ばしている商品です。設定されてまだ日が浅いのでレーティングはまだありません。

| 商品名 | 信託報酬 | レーティング |

|---|---|---|

| 三菱UFJ国際 eMAXIS Slim 米国株式(S&P500) | 0.0968%以内 | – |

| ニッセイ 外国株式インデックスファンド | 0.1023%以内 | ★★★★★ |

| 三菱UFJ国際 eMAXIS Slim 先進国株式インデックス | 0.1023%以内 | ★★★★★ |

※商品はSBI証券のiDeCoセレクトプランで、純資産総額と信託報酬は執筆時の数字です。

iDeCoの注意点

iDeCoで失敗しないために

いくら節税や非課税のメリットがあるからといって、お金に余裕がない人にはiDeCoはおすすめできません。iDeCoは60歳まで引き出せないことを忘れないでください。ボーナスや臨時収入で資産運用をすることは大変危険です。

また、住宅ローンがある人は返済を最優先にすることが先決です。利息を銀行に払い続けているマイナス運用の状態で、iDeCoをはじめてももプラス運用にはなりません。iDeCoをはじめる際はローンを完済してから運用しましょう。

iDeCoの受け取りと万が一のとき

60歳以降、積み立てした運用金は給付金として受け取れます。加入期間によって受給開始が遅れるので注意が必要です。

また、運用途中で死亡した場合は、「死亡一時金」として遺族が全額受け取れます。もしものため家族にはiDeCoに加入していることを告げておきましょう。

| 加入期間 | 受給開始 |

|---|---|

| 10年以上 | 60歳から |

| 8年以上 | 61歳から |

| 6年以上 | 62歳から |

| 4年以上 | 63歳から |

| 2年以上 | 64歳から |

| 1か月以上 | 65歳から |

iDeCoの運用開始まで

iDeCoの運用開始まで3か月はかかります。まずは証券会社へ資料請求の後、申込書の提出、国民年金基金連合会の審査を経てようやく運用が開始されます。

積立金は口座振替なので引き落とし口座の情報や、基礎年金番号の記載された年金手帳を準備しておくとスムーズです。会社員なら勤務先に書いてもらう事業者登録申請書もあるので事前に伝えておきましょう。

投資信託の商品を申込時に決めることもできますが、あとで設定が可能です。商品で悩むようなら必要な書類を早々に提出したほうがいいしょう。

iDeCoへ申し込み

iDeCoは金融機関である銀行、保険、証券会社で取り扱っています。私のおすすめ金融機関は口座管理料が0円で取扱商品の多いSBI証券と楽天証券です。

SBI証券

SBI証券は業界最安水準の低コストを目指す投資信託「eMAXIS Slimシリーズ」と、カンブリア宮殿で有名になった「レオス ひふみ年金」がラインナップされています。

その他も商品の数、内容ともに充実していてさすがはトップの証券会社です。新設されたセレクトプランなら信託報酬は業界最安なので、迷わずSBI証券をおすすめします。

(金融商品仲介業者ネクシィーズ・トレード)楽天証券

楽天証券も他の証券会社と比べてラインナップが多く、世界最大級の投信会社バンガードの取り扱いがあるなどSBI証券に迫る勢いがあります。

楽天ならではのサービスは健在で口座開設時のポイントキャンペーンは随時やっています。楽天のサービスがメインの人は楽天証券で開設するのもいいと思います。

さいごに

いかがでしょうか。

iDeCoのメリットから申し込みまでわかりやすくまとめました。節税効果が期待できるiDeCoに、運用をプラスすることで増やすこともできる仕組みとなっています。

資料請求と申込書さえクリアすれば運用開始までもうすぐ、iDeCoは将来のことを考えるいい機会になります。

コメントを残す